股指期货:指数全线收涨,但反弹无量

【今日行情】四大期指全线收涨。IH2210收盘价为2642,收涨0.75%;IF2210收盘价为3890.2,收涨1.05%;IC2210收盘价为5912.6,收涨1.62%;IM2210收盘价为6398.8,收涨1.99%。今日市场宽幅震荡,午后强势拉升反弹,基本回补昨日上影线的跌幅,上证综指接近3100点。板块方面,石油石化以及煤炭板块成为唯二收跌的板块,长假临近消费者服务板块连续第二天大涨。市场总成交额缩至6668.74亿元,连续第7个交易日处于6500亿元的地量附近。反弹无量,节前资金还是较为谨慎。

【资金情况】北上资金今日净买入32.72亿元。维护季末流动性,中国央行今日开展7天期1130亿元和14天期620亿元逆回购操作,因今日有20亿元逆回购到期,当日实现净投放1730亿元。7天期、14天期逆回购的中标利率分别为2%和2.15%,均与此前持平。在银行间流动性依旧充裕,DR007保持在1.5%下方的情况下,今日央行进一步加大逆回购的操作量,有助于短期市场情绪的维稳。

【基本面】从8月数据传递出来的信息来看,经济有一定复苏向好的迹象,但复苏动力不强,政策依旧以宽松为主,但信用端依旧偏弱,市场对于国内经济和政策的整体预期均未发生系统性改变。近期由于美联储激进加息预期升温,道指创下年内新低,外围扰动加强,同时国内经济和政策均无亮眼表现,加上临近国庆长假,市场交投情绪明显下降,但极致缩量后,多头安全边际已在逐渐增强。

观点及建议:暂可关注多IH空IM套利,单边可关注短期缩量超跌后安全边际较高的机会。

贵金属:金银小幅反弹,但趋势性拐点未至

【今日行情】金银涨跌互现。AU2212收盘价为384.88,小幅收涨0.01%;AG2212收盘价为4355,收跌1.27%。

美元指数高位略有回落,但仍处于逾20年高位113上方;十年期美债收益率突破3.8%,创逾十年新高,实际利率冲至1.56%,对金银的压制仍强。

【投资需求】在ETF持仓方面,9月26日全球最大黄金ETF—SPDR持仓减少3.76吨至943.47吨,全球最大白银ETF—SLV持仓保存不变为14966.81吨。黄金ETF需求延续6月22日以来加速下降趋势,也使得市场利空因素增加;白银ETF增仓趋势未改,对白银的支撑增强。

【基本面】美联储9月议息会议加息75个基点落地,点阵图显示在年内接下来2次议息会议中仍会至少加息75个基点,对金银利空增加。上周五欧美公布9月PMI初值,欧元区制造业和服务业PMI初值均不及预期,而美国9月制造业和服务业PMI分别创3个月和2个月新高,推动

美元指数再创新高,一度冲破114,金银上方压制进一步增强。

观点及建议:短期金银震荡偏弱,多头力量明显不足,着重关注美指和实际利率的走势。

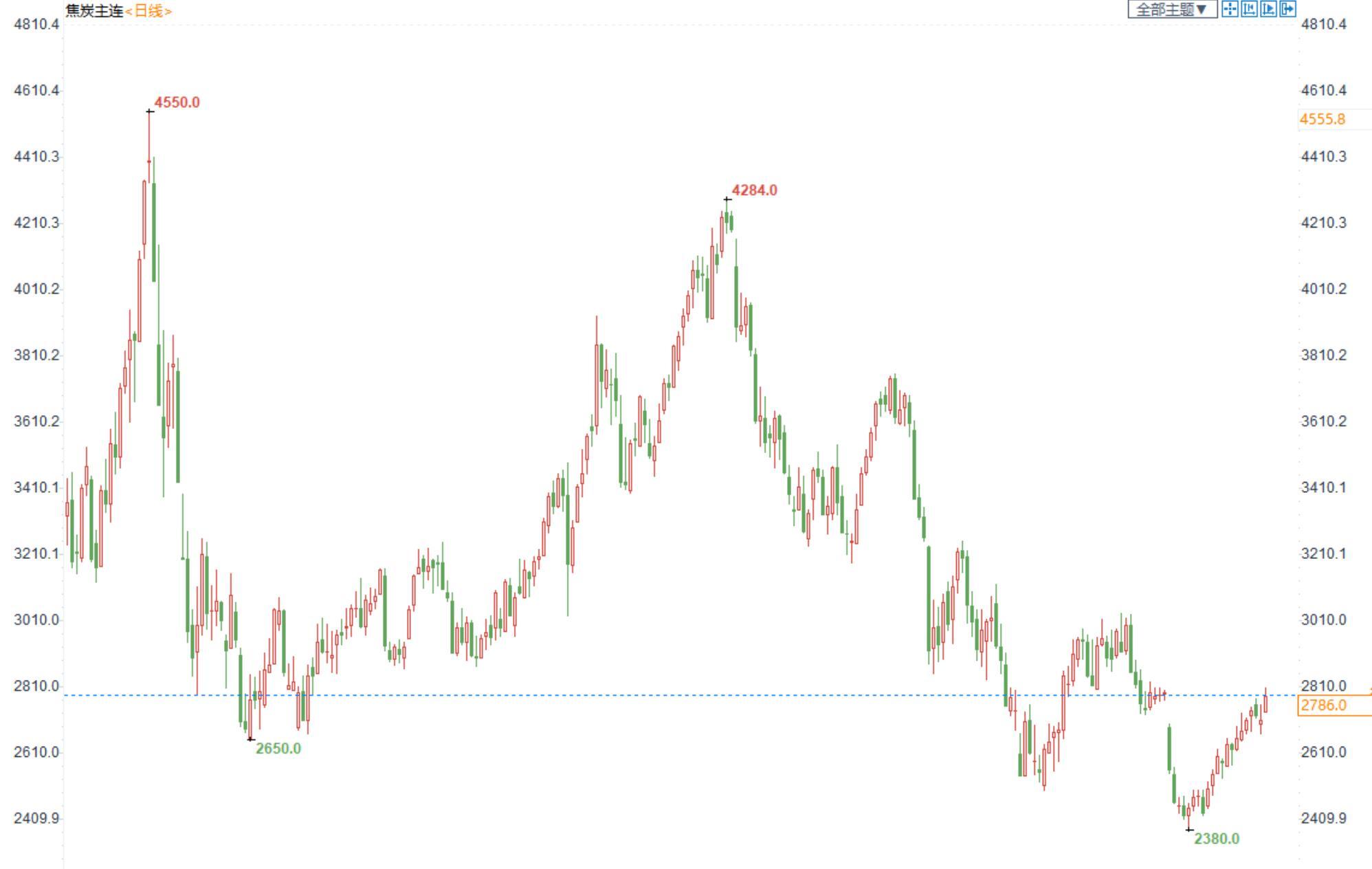

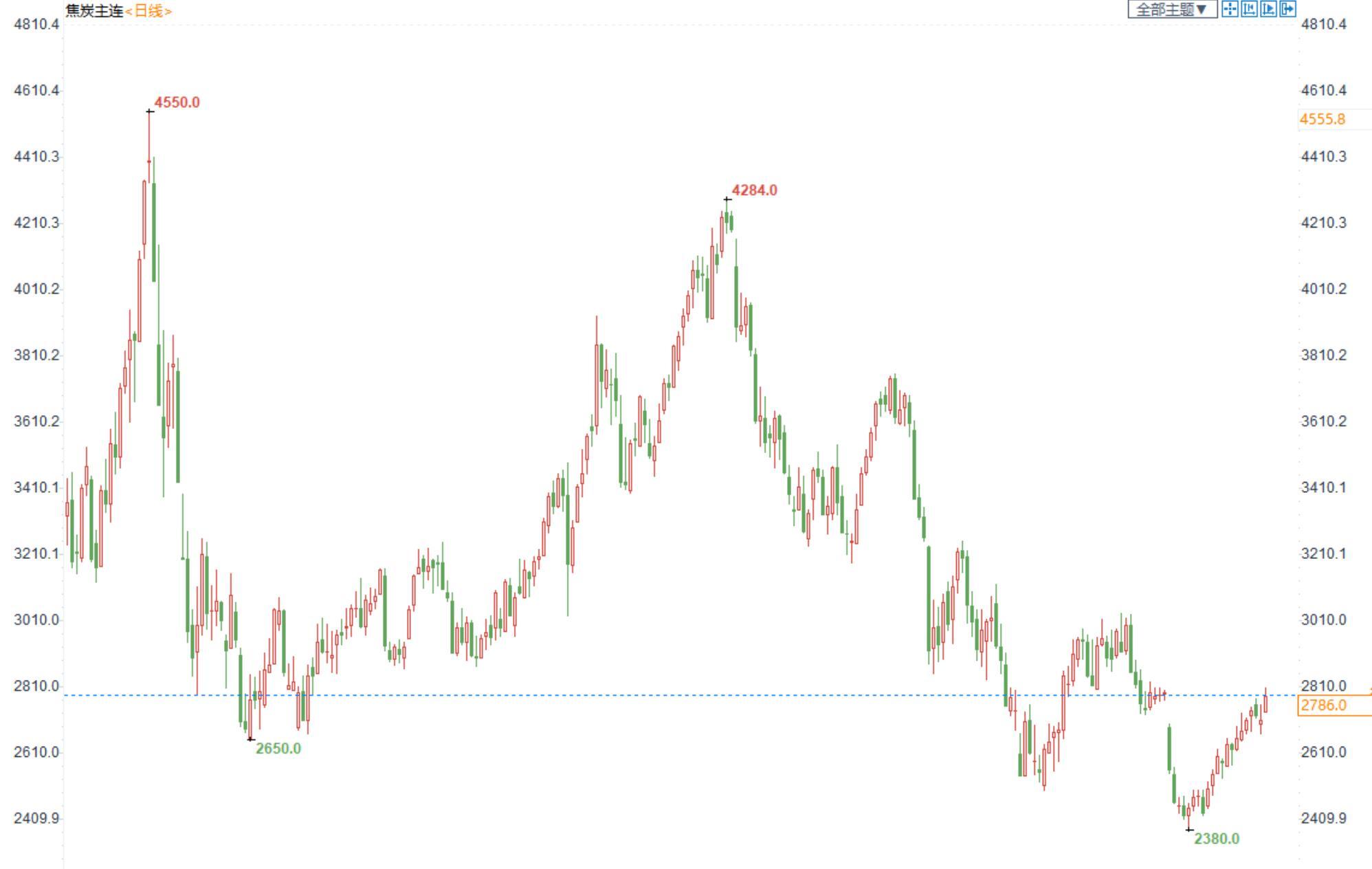

焦炭:焦企利润微薄成本支撑较强,终端需求渐起但刚需短期转弱

价格:今日01合约涨2.65%,收于2786,港口仓单成本2910元/吨。

利润:主流焦炭市场暂稳运行,受近期炼焦煤价格强势反弹影响,焦化厂盈利能力回落,部分焦企再度陷入亏损,不过考虑边际效益,

供应:目前供应端稳定,场内库存近期持续回落,一方面与节前终端补库有关,另外少数投机需求适当采购,整体看焦炭供需结构继续趋好,

需求:下游钢厂焦炭库存经过前期连续补库,目前库存表现尚可,考虑钢焦盈利能力均在盈亏线附近,市场仍存博弈情绪,近日关注期货盘面以及钢材的进一步表现。

观点与建议:日线级别震荡区间上方压力较强。

螺纹钢:现货成交向好提振价格,期螺信心较强继续上行

价格:螺纹钢2301合约今日强势上行,创近一个月的高位3845,收盘于3837元/吨,收涨2.29%。上海中天现货价为4030元/吨,较昨日上涨50元/吨。

供应端:短期来看,供应持稳为主,节前增产空间不大。节后重要会议即将召开,存在环保限产预期。

需求端:国庆补库效应逐步显现,螺纹钢实际需求明显好转,建材实际成交量近日回升至20万以上。周一,全国建材实际成交量为22.92万吨。现货量价齐升,市场信心较强。

政策端:“保交楼”政策逐渐落地。近日,国家开发银行已向辽宁省沈阳市支付全国首笔“保交楼”专项借款,支持辽宁“保交楼”项目。未来政策效果将继续显现,房地产有望继续修复。

观点与建议:今日螺纹钢强势拉涨,是多种因素综合影响的结果。其中,最主要的是节前补库需求带来的实际成交大幅好转。而未来重要会议带来的限产预期,稳经济和保交楼政策持续发力,均一定程度提振螺纹钢信心。

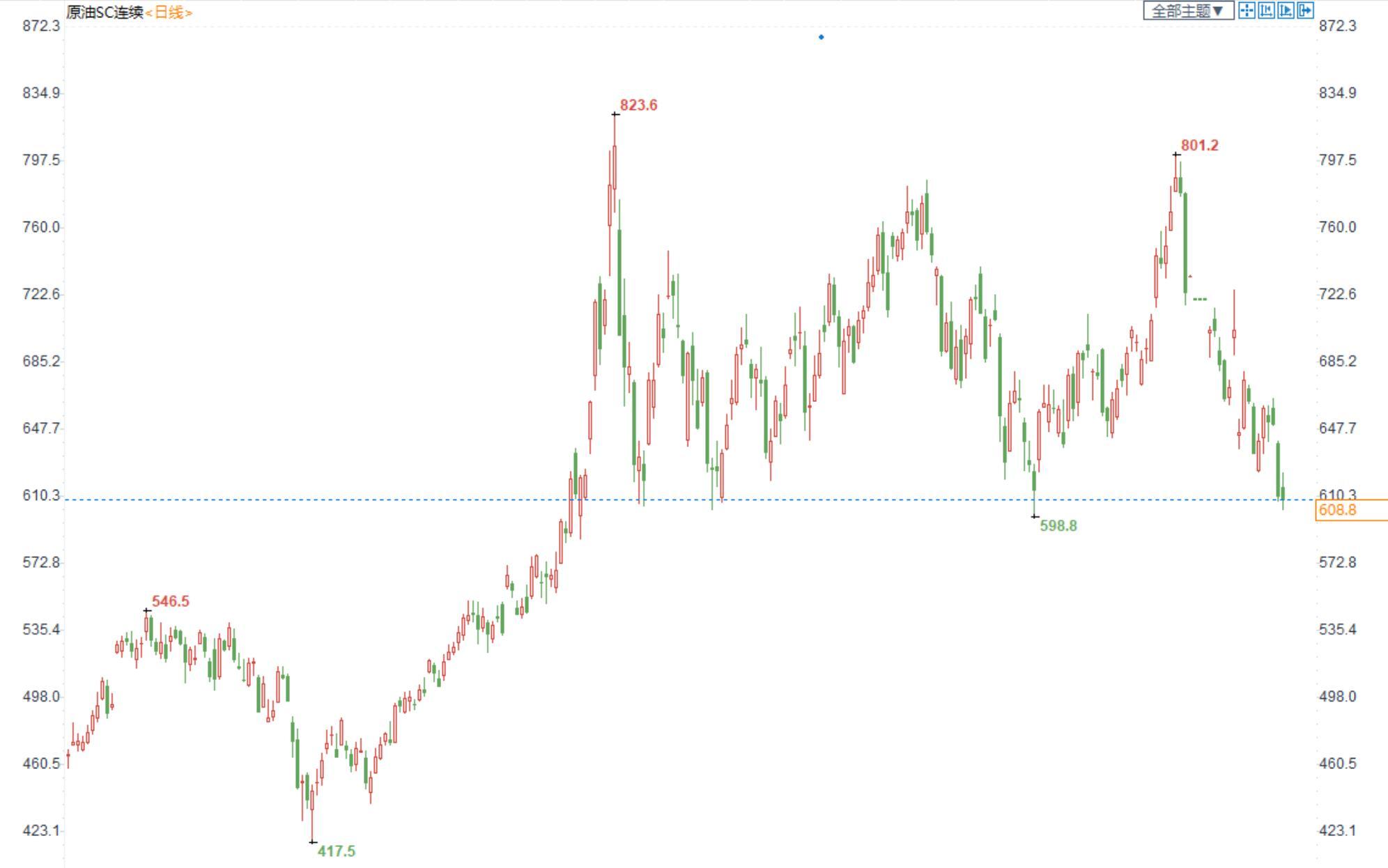

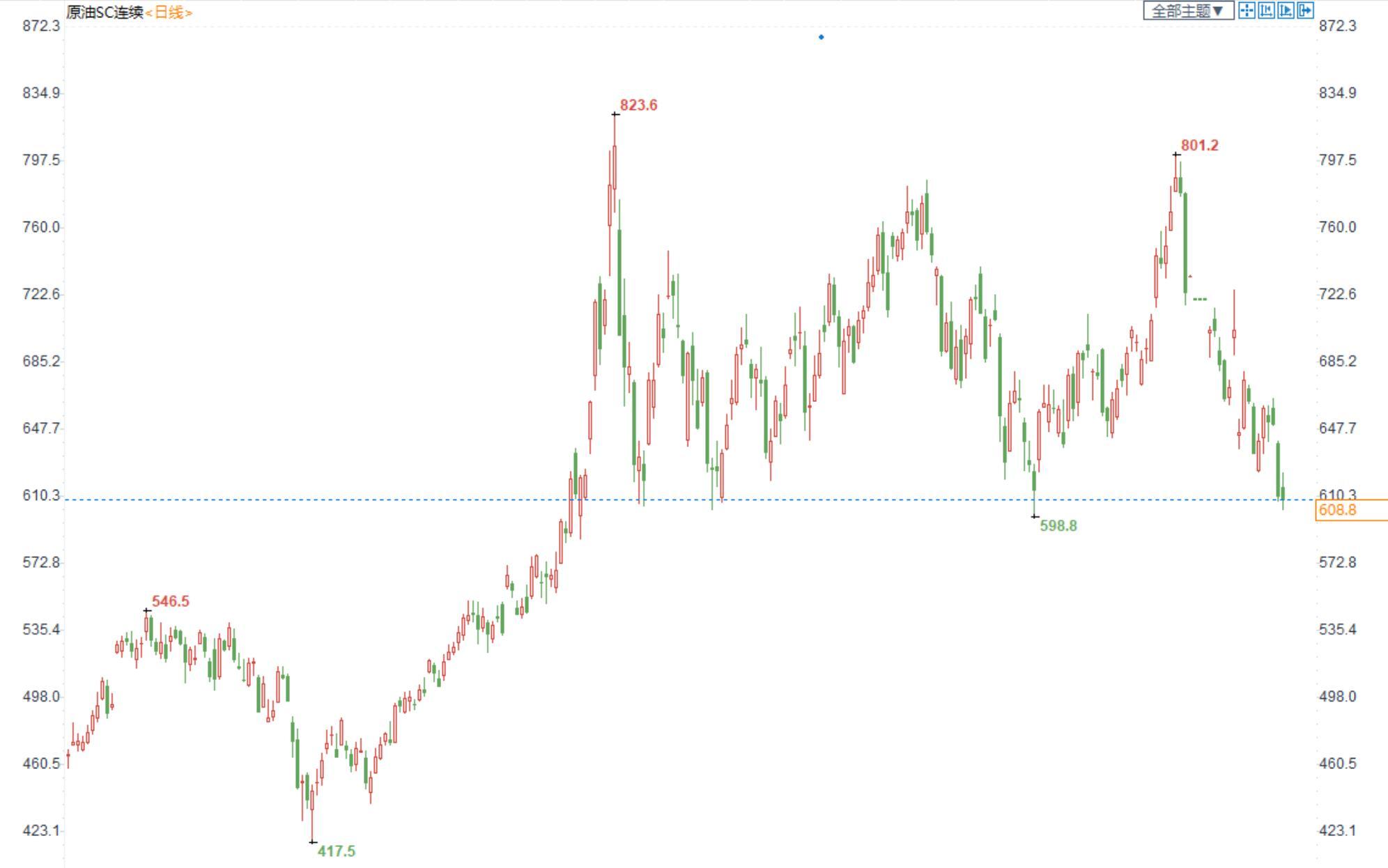

原油:宏观利空下,原油继续下挫

期货市场,布油在84美元附近震荡整理,国内SC2211合约大幅收跌,收盘价608.8。

宏观方面:美联储上周三大幅加息 75 个基点。世界各地中央银行也纷纷效仿,经济衰退风险加大;美元触及20多年以来的最高水平,市场担心利率上升将导致主要经济体陷入衰退,减少对原油的需求;

政治形势:俄罗斯在乌克兰被占领地区举行投票,旨在吞并乌克兰四个被占领地区的公投。遭到基辅和西方国家的谴责,他们认为投票是虚假的,并承诺不承认投票结果。

基本面:原油供应方面,伊朗协议进展有限,OPEC对油价的反应窗口滞后;需求方面,目前全球经济处于衰退周期,原油需求降低。

观点及建议: 短期关注美国EIA战略库存的情况,市场一度传闻WTI原油80美元美国将开启收储,寻找油价低点支撑。短期油价已进入下跌趋势,西方各主要经济体纷纷加息以抑制通胀,需求不振会限制油价的上限,操作上建议逢高位看空为主,不建议持仓过节。

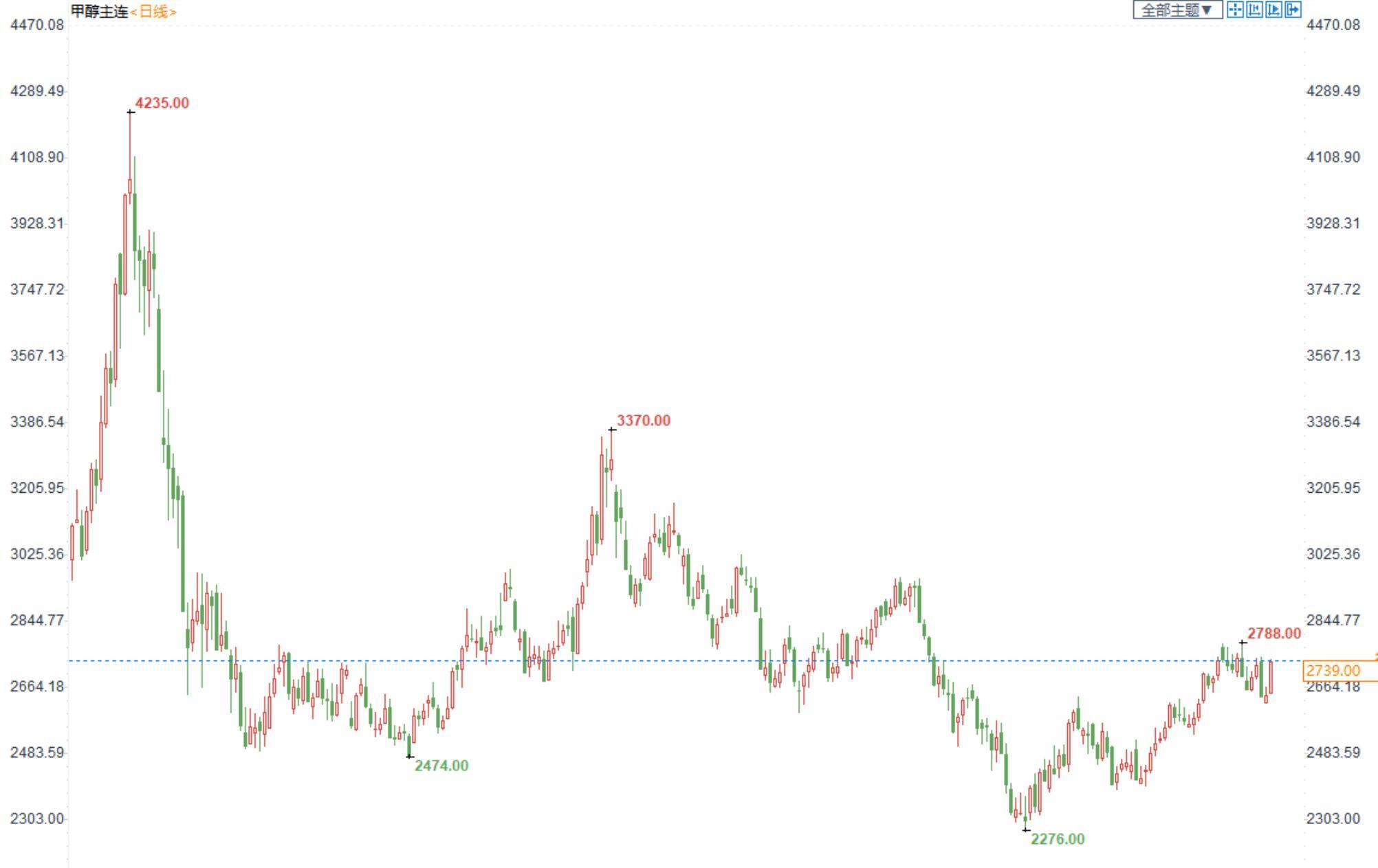

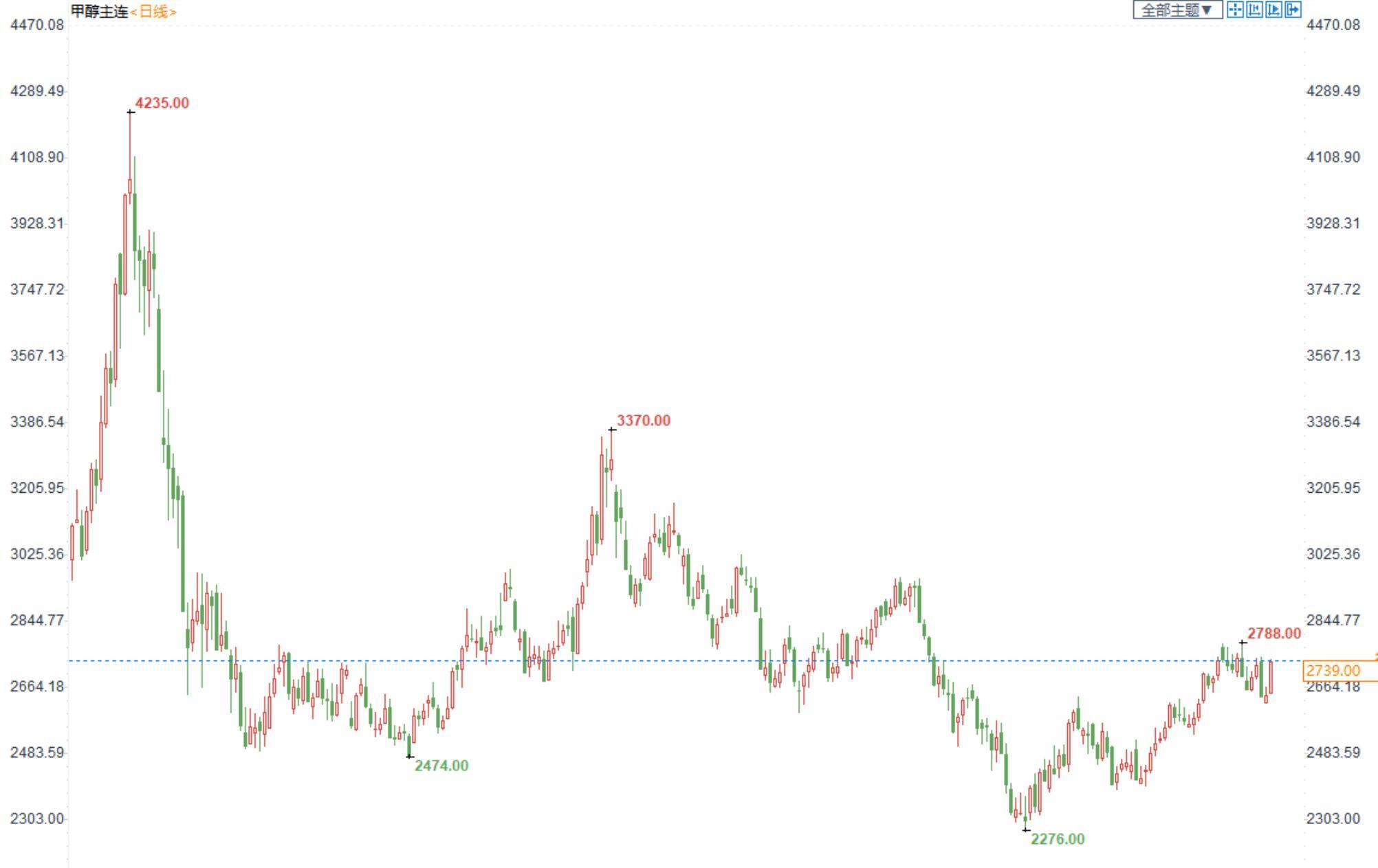

甲醇: 成本端支撑下,甲醇强势反弹

期货市场,甲醇2301合约涨超3%,收盘价2739。江苏现货报价2760-2765,市场成交一般,多谨慎观望。

供给端:上周国内甲醇开工率为小幅上涨。九月份前期停车装置重启,供应端压力重现。海外伊朗装置九月预计恢复,十月港口到港压力较大。

需求端:上周国内MTO开工较上上周小幅上涨,斯尔邦MTO装置停车,传统需求加权开工率下降,终端需求偏弱。

宏观方面:美联储宣布加息75个基点,将基准利率升至3.00%-3.25%区间,利率水平升至2008年以来新高。今年至今,美联储已连续5次加息,并且最近3次连续加息75个基点,保持着1994年11月以来最强劲的单次加息力度。

成本端:近端煤矿积极保障长协及非电需求回升下市场煤供需偏紧,煤价涨势延续。

观点及建议:供需来看,基本处于平衡状态,9月恢复的装置预计供应压力在10月显现,需求端依旧不振,制约价格。成本端煤炭的强势,给本就估值较低的甲醇支撑,短期仍需关注煤炭的涨势,建议区间操作的思路为主。

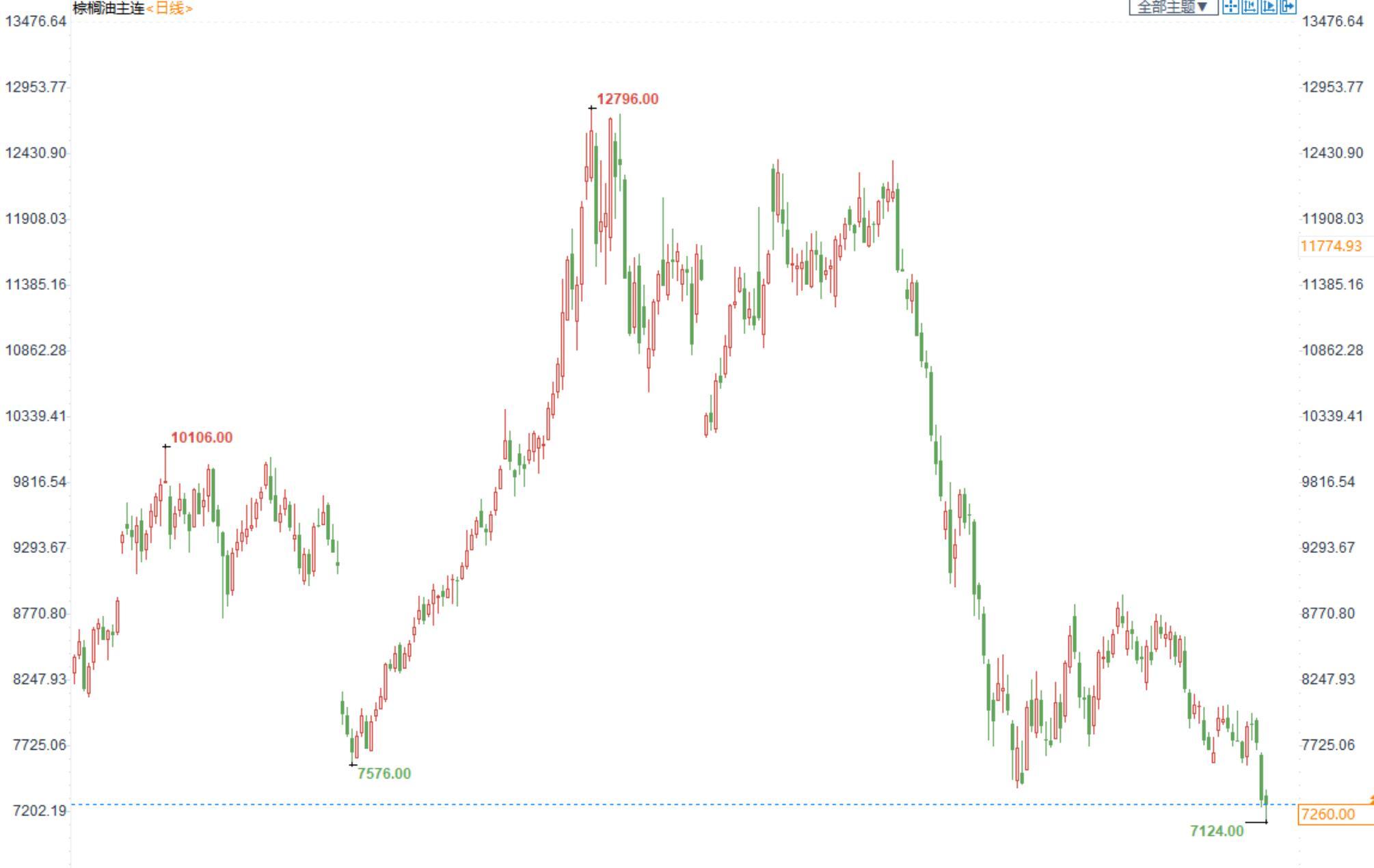

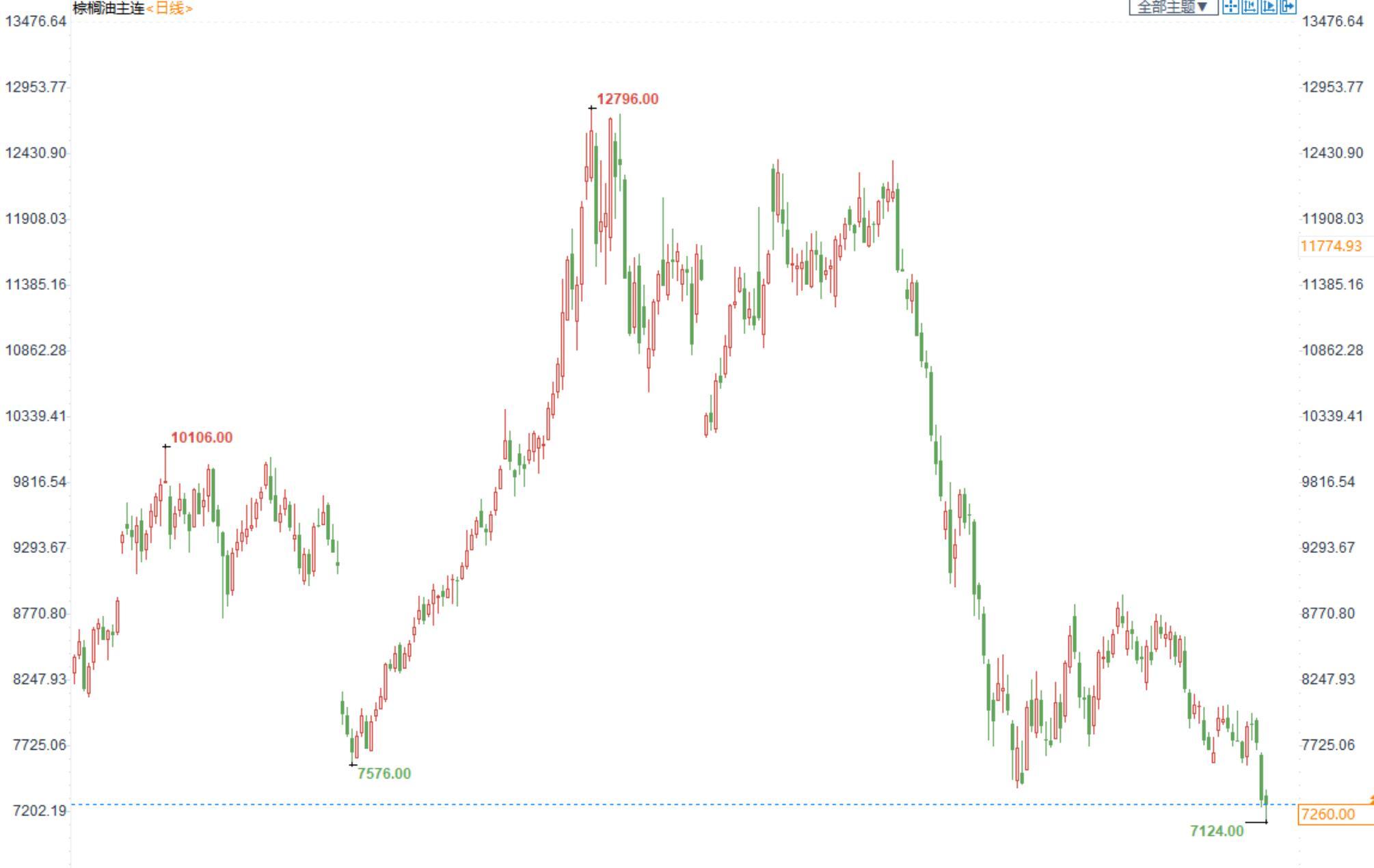

棕榈油:产地+宏观双重打压,棕油领跌油脂板块

棕榈油2301合约日内跌0.52%,收盘7260元/吨;广州市场棕榈油7555/吨。

供应:现在棕榈油进入季节性增产时期,产地供应增加;印尼库存压力高企,马来累库压力也逐渐显著,加上8月中国棕榈油进口量同比下滑,需求走弱,市场供大于求格局明显;国内到港量逐渐增加,国内棕油库存也开始累库,压制棕油价格。

需求:受节日影响,国内市场备货需求增加,短期需求有支撑;但双节备货结束后,油脂消费将再度步入淡季,再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。

总结:受全球经济衰退担忧,大宗商品整体承压,加上棕油自身基本面处于供大于求的格局,对盘面造成明显压制;油脂市场共振致使棕油易受其余油脂走势及宏观大环境影响,宏观弱需求导致市场悲观,供应有进一步回落的可能。棕油在整个市场及自身供需的双重压力下,维持偏弱运行。

观点及建议:供应压力叠加宏观压制,建议逢高看空思路对待。

豆粕:现货价格小幅回落,豆粕期货维持高位运行

豆粕2301合约日内涨0.55%,收盘价4036元/吨,现货张家港43%蛋白豆粕5130元/吨。

供应端:9月USDA供需报告下调美豆种植面积及产量、美豆丰产前景转变为减产,导致美豆向上反弹,成本支撑明显;但未来巴西新季大豆供应有增加预期,全球大豆供应格局逐渐宽松,随着巴西大豆开始播种,豆粕的成本后续或下降。不过国内大豆供应依然有限,下游又到了提货期,油厂亏损影响后续买船,国内大豆到港有限,加上国庆来临油厂放假停工,豆粕供应整体偏紧。

需求端:受中秋国庆节支撑,生猪需求尚可,对饲料需求也保持较乐观态势,后续需求偏乐观。

其它因素:全球干旱明显,农作物产量或受到影响,全球作物减产下或推高农产品价格。现在北美天气炒作基本结束,后续炒作点将逐渐移到南美天气上,巴西开始种植大豆,美豆随着巴西播种开始,承压走弱。加上当前豆粕价格维持高位,或将导致下游需求走弱,将限制豆粕上方空间。

观点及建议:国内供应依旧紧张,豆粕2301合约依旧保持偏强走势,但不建议追多。